09月22日, 2014 144次

怎么样均衡被套和踏空之间的关系,首先取决于一个体的危险偏好,也只是你所能承受的最重要回撤的程度。

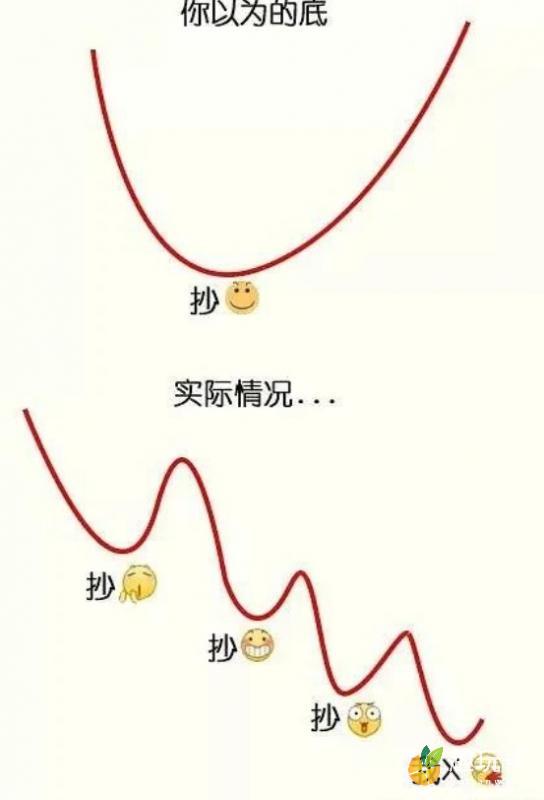

买完了被套是一种危险,然而,如果你是采取左侧买入的方法,买完了就被套几乎是不可避免的、超级正常的现象。

有人可能要说的,那我就等到跌得超级超级深的时候再入手。

诚然,留有充足的安全边际应该大大减少被套的危险。但是,如果说安全边际留得过高,例如,你一定要等2018年那样的低估值再买入,那可能就浪费了行情。

踏空了,也是一种危险。

因此,投资其实只是在被套和踏空之间进行均衡。

能承受的回撤大,我们就以更高的售价买入,这样踏空危险就会小一些,但是,如果说你能承受的危险超级小,例如,就只能承受最重要10%的危险,那么,你介入的售价肯定要低一些。

每一个体能承受的危险程度不一样,这不光取决于一个体的脾气、年年,对一个标的的认知程度不一样,也会导致危险偏好的不一样。

说白了只是,你对这种标的的信心几何?如果你很有信心,例如,你认为食品饮料目前已经回调20%以上了,它一定很快能够V起来,此时此刻,你惊恐踏空,那你就应该开始介入。

小心是开始长久以来介入,不是一把梭。

第一次介入时点。还跟一个标的的弹性有关系,例如说,新能源车、5G,可能简史回撤超级大,那你就要在回撤大一些再介入,例如30%。

末尾,介入时点还和这种标的目前所处于的售价和估值有关。所处的售价越高、估值越高,未来可能的回撤幅度就更大。反之售价越低,估值越低,回撤的幅度可能就越小。2500点的大盘和3500点的大盘,将要面对的回撤幅度势必不一样。

高估时和低估时可能的下跌空间势必不一样。

因此,无论是简史最重要回撤,简史估值状态,都是我们判断售价实惠与否的一个参照系了,可能还没到简史最重要回撤就反弹了,也很有可能“简史是用来不停创造的”,这些都是无法预测的,最终都是为了提高胜算的几率。

综上所述,当下介入的售价主要取决于三个方面:危险偏好,标的的弹性、标的所处的售价和估值。

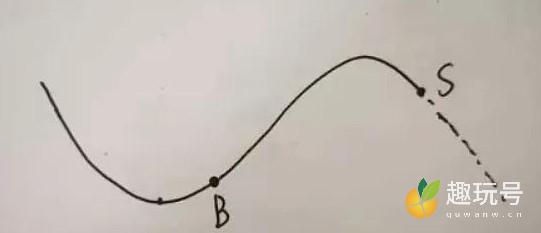

据我了解,很多基金经理选用的方法其实是偏右边的,左侧有一个最重要的缺点,只是左侧介入太早可能会对业绩形成较大的拖累。

而基金经理最重要的问题只是他们的金币有时间价值,说白了只是等不起。一段时间业绩不好,基民就会用脚投投票,基民不会给你太很长时间来证明自己。尤其是新晋基金经理。

所以,他们中不少采取的是价值投机的策略,也只是在具备价值的前提下,等到右边逻辑发生反转的时候再介入,而在趋势变坏时卖出。如下图。

基金经理选用这种“价值投机”的方法,我个体认为还有一个原因,基金经理买个股,而基民买的是基金,是一揽子股票,个股的不确认性因素比基金要高很多。

个股受到的波及包括不限于以下因素:大盘系统性危险,行业周期危险、政策危险,集团财务危险,突发各种利空消息,甚至还有“隔壁的邻居老王”事件那种无法提早预料的事儿。】相较个股,基金要相对稳固不少。

因此,从这种角度,左侧介入一只个股的危险是超级大的。君不见:

珍惜80元的平安

珍惜70元的平安

珍惜60元的平安

珍惜50元的平安

……

我,想骂人……

可能会发生信仰崩塌、割肉离开场景的局面。

做基金比个股要相对简无脑单些。做基金,首先要留有安全边际,之后选择自己有信心的宽基、行业或基金经理(未来能够V起来的),敢于在低位时不停买入,摊低成本。假以时日,亏损的几率其实是超级超级低的。

投资中,耐力是一种美德,尤其是如果你选用的是左侧的方法。

That’s all.

著作权归作者全部。商业转载请联系作者获取授权,非商业转载请注明出处。

危险提示:本文所提到的观点仅代表个体的意见,所涉及标的不作讲解,据此买卖,危险自负。